近日,上海农商行发布公告称,国家金融监督管理总局上海监管局核准了上海互金协会秘书长王喆的独立董事任职资格。

上海互金协会成立于2015年,是上海市辖内互联网金融行业的自律组织,上海头部消费金融类公司如拍拍贷、嘉银金科、信用飞、维信金科、万达小贷等均为其会员单位。

市场分析认为,引入互金协会秘书长担任独立董事,上海农商行次举意在加码消费金融。毕竟过去几年,上海农商行正是通过与这些互联网助贷平台合作,在消费金融领域突飞猛进。然而,在消费贷款爆发式增长后,上海农商行在个人消费贷领域乱象频出。

01

助贷机构导流 消费贷“蒙眼狂奔”

自P2P退潮后,存活下来的互联网金融平台纷纷转型做助贷,凭借自身流量和数据优势为商业银行等持牌机构提供获客、授信审查、风控以及贷后管理等成为主流合作模式。

上海农商行也搭上了不少助贷机构,从公开信息来看,与上海农商行合作的助贷机构包括榕树贷款、豆豆钱、还呗、分期乐、国美易卡、省呗、众安小贷、吉象普惠、360借条、马上金融安逸花、美团金融等等,数量众多。

借助这些助贷机构的流量优势,上海农商行的消费金融业务快速爆发。数据显示,2017年上海农商行的个人消费贷款仅为23.69亿元,2018年增长至39.98亿元,2019年增长超百亿元,达到了168.59亿元。

2020年、2021年、2022年至2023年上半年末,上海农商行的个人消费贷款继续维持高速增长,分别为265.98亿元、364.11亿元、399.71亿元和389.89亿元。

然而在上海农商行联合助贷机构,在消费金融领域狂飙突进时,一些金融乱象也随之而来。这些助贷机构鱼龙混杂,发放高利贷、暴力催收、违规收费、砍头息、泄露隐私等行为屡见不鲜。

比如在黑猫投诉平台上,截至目前,有关豆豆钱的投诉量就达到了21769条,360借条的投诉量为32305条,马上金融的投诉量也达到了27221条。

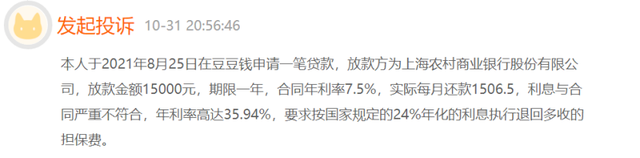

当消费者对这些平台发起投诉时,背后的放款机构也成了关注的对象。比如,2022年10月31日,有消费者在黑猫投诉上投诉到,其于2021年8月25日在豆豆钱申请一笔贷款,放款方为上海农村商业银行股份有限公司,放款金额15000元,期限一年,合同年利率7.5%,实际每月还款1506.5,利息与合同严重不符合,年利率高达35.94%。

合同利率与实际利率之所以出现如此大差距,则是由助贷机构巧立名目收取的各种服务费、担保费等而形成。2022年12月份,一位消费者投诉单显示,其在豆豆钱app借款,放款方为上海农村商业银行股份有限公司,在总金额82700元的借款中,仅担保费就交了7665.6元,综合贷款利率高达35.9%。

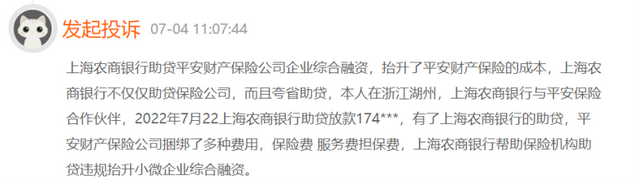

与助贷机构合作也给上海农商行带来了跨区展业的风险。今年7月份,一位来自浙江湖州的消费者投诉称,上海农商银行助贷平安财产保险公司企业综合融资,抬升了平安财产保险的成本,上海农商银行不仅仅助贷保险公司,而且夸省助贷,在总计17.4万元的贷款中,平安财险捆绑了多种费用,保险费 服务费担保费,上海农商银行帮助保险机构助贷违规抬升小微企业综合融资。

但据银保监会在2019年发布的监管文件,出于“专注服务本地、服务县域”的政策考量,农商行原则上“机构不出县(区)、业务不跨县(区)”。

02

消费信贷转房贷 领千万级罚单

上海农商行消费贷突飞猛进背后,还可能存在消费信贷转房贷的情况。在上海农商行个人贷款业务中,住房贷款占据了绝大部分比例。截至2023年上半年,在上海农商行2130.30亿元的个人贷款,住房按揭贷款为1092.13亿元,占比达到了51.26%。

在楼市如火如荼的2018年前后,监管部门严控资金流入楼市,对此部分银行私底下将消费信贷转房贷。近期,央广网就曝光了濮阳农村商业银行和台前农村商业银行多年前为客户办理办理房贷业务时,最终办成了消费贷,导致客户存量首套房贷利率无法下调。

上海农商行消费贷款疑似违规流入楼市。据中国科技投资财经报道,银行合作的助贷机构通过伪造贷后凭证并提交给“打点好关系”的客户经理通过银行审核,帮助客户顺利实现消费信贷和房贷“转换”。

实际上,上海农商行此前就因为消费贷款业务违规而被监管重罚。今年6月份,该行因为个人消费贷款用于非消费领域、个人消费贷款违规流入资本市场、房地产贷款贷前调查不尽职等十九类违法违规行为,被监管处以责令改正,并处罚款共计1160万元。(内容来源|华博商业评论)

海报分享

海报分享