一天收五张罚单!贵阳银行董事长张正海遭中小股东反对票数翻倍

|

国家金融监管总局对贵阳银行“五连罚”指向其存在内控薄弱、员工盗窃、职务侵占、贷款管理不到位等问题。新刊财经梳理发现,此次暴露的问题或许仅仅只是其经营问题中的冰山一角,过往其就因各类原因受到相关部门的关注和惩罚。 9月18日,国家金融监督管理总局网站展示五张行政处罚信息公开表。新刊财经梳理发现,其均指向贵阳银行。其中国安顺监管分局发布了安金罚决字【2024】15号、安金罚决字【2024】16号、安金罚决字【2024】17号三张罚单;贵州监管局发布了贵金罚决字【2024】53号、贵金罚决字【2024】54号两张罚单。

安顺监管分局安金罚决字(2024)15号显示,贵阳银行股份有限公司安顺分行内部控制薄弱,发生员工盗窃、职务侵占,被罚款20万元。 资料来源:国家金融监督管理总局 安顺监管分局安金罚决字(2024)16号显示,时任贵阳银行股份有限公司安顺分行营业部综合柜员潘璐诗,对该分行发生员工盗窃、职务侵占事项负有责任,被处罚禁止终身从事银行业工作。 资料来源:国家金融监督管理总局 安顺监管分局安金罚决字(2024)17号显示,时任贵阳银行股份有限公司安顺分行党委书记、行长谭玉华,对该分行内部控制薄弱事项负有责任,被处罚警告。 资料来源:国家金融监督管理总局 贵州监管局贵金罚决字(2024)53号显示,贵阳银行股份有限公司双龙航空港支行贷款管理不到位被罚30万元。 资料来源:国家金融监督管理总局 贵州监管局贵金罚决字(2024)54号显示,时任贵阳银行股份有限公司双龙航空港支行行长梅宗贵,对该支行贷款管理不到位事项负有责任,被处罚警告。 资料来源:国家金融监督管理总局 董事长监管体系出身 为何内控问题频频爆出? 国家金融监管总局对贵阳银行“五连罚”指向其存在内控薄弱、员工盗窃、职务侵占、贷款管理不到位等问题。新刊财经梳理发现,此次暴露的问题或许仅仅只是其经营问题中的冰山一角,过往其就因各类原因受到相关部门的关注和惩罚。 今年7月,贵阳银行发布公告称,近期收到上交所《关于贵阳银行股份有限公司2023年年度报告的信息披露监管工作函》,监管函指向包括经营业绩波动、信贷资产质量变化及存款结构调整等疑点。此为近两年首例收到交易所下发监管工作函的上市银行,极为罕见。 今年5月,国家金融监督管理总局贵州监管局行政处罚信息显示,贵阳银行旗下贵阳贵银金融租赁有限责任公司存在“以所有权存在瑕疵的财产和不宜变现的公益性资产作为租赁物”“新增构筑物作为租赁物不符合监管要求”“租后管理不到位,融资租赁款被挪用”等多项违法违规事实。 今年2月,国家金融监管总局遵义分局公开的处罚信息透露,贵阳银行遵义分行因“虚增存贷款”违规行为遭35万元罚款,该行前行长助理亦被罚5万元。尤为引人注目的是,罚款事件后不久,遵义分行曝出超16亿元的不良贷款。 值得关注的是,贵阳银行的董事长张正海是正儿八经监管系统出身,其曾历任中国人民银行成都分行内审处系统审核科交流干部,中国人民银行铜仁地区分行稽查科副科长,中国人民银行毕节地区中心支行行长助理,中国人民银行黔东南州中心支行党委委员、行长助理,中国银行业监督管理委员会铜仁监管分局党委委员、副局长,中国银行业监督管理委员会贵州监管局财务会计处处长,中国银行业监督管理委员会贵州监管局法人金融机构非现场监管处处长等。2019年9月,贵州银保监局已核准张正海担任贵阳银行董事长。 另外,贵阳银行行长盛军有着大行风控背景。根据其履历,盛军长期在中国工商银行工作,曾任中国工商银行贵州分行资产风险管理部主管、资产风险管理部见习副总经理、信贷管理部副总经理、信贷管理部总经理、信贷与投资管理部总经理,中国工商银行贵州铜仁分行行长、党委书记,中国工商银行贵州六盘水分行行长、党委书记。2021年6月,盛军被聘任为贵阳银行行长。 在拥有监管背景+大行风控背景的一二把手领导下,贵阳银行理应在内控和合规问题方面做的更好,成为其他行的标杆,为何反而是各类问题频频出现?这确实令人费解。 注:上图为贵阳银行董事长张正海 注:上图为贵阳银行行长盛军 董事长张正海遭中小股东反对票数翻倍 新刊财经注意到,在2020年年度股东大会上,张正海担任新一届董事会董事的议案,持股5%以下的股东反对票比例仅为2.1572%。不过到了2024年第一次临时股东大会上,对于现任董事长张正海继续担任非独立董事的议案,持股5%以下的股东反对票比例上升到5.0812%,已经翻倍。 此外,在2021年第一次临时股东大会上,对选举盛军为贵阳银行董事的议案,持股5%以下的股东反对票仅为0.4638%。可以说当时中小股东对新行长都是有期许的,希望新行长的到来给贵阳银行新希望,从而能获得相应的投资回报。可是到了2024年第一次临时股东大会上,对于由现任行长盛军担任非独立董事的议案,持股5%以下的股东反对票比例大幅上升为5.4532%。 新一届股东大会上,中小股东反对票比例均大幅上升,这或许就是不满的体现。

注:上图为贵阳银行2021年第一次临时股东大会决议表决情况部分截图 业绩一言难尽,股价大幅大跌 贵阳银行于2016年8月登陆A股市场,作为贵州首家A股上市的银行,可谓风光无限。遗憾的是,股价仅仅经历短暂的不到两周炒作上升阶段之后,便开始了慢慢阴跌的道路。截至9月19日,股价为4.75元每股,大幅低于发行价(8.49元/股),几乎腰斩,令人唏嘘。

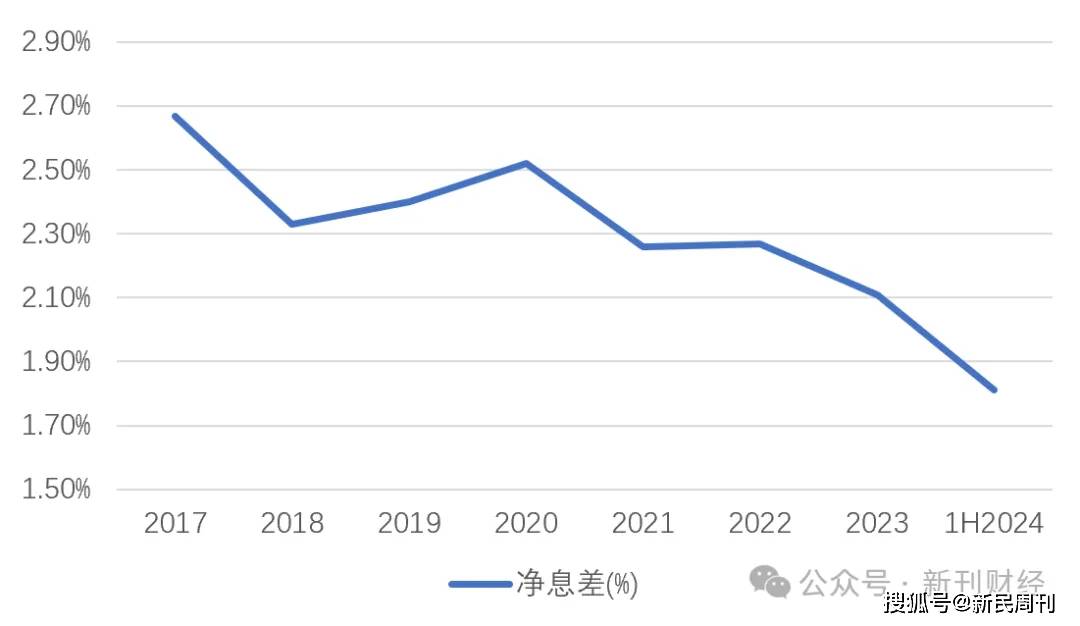

回顾贵阳银行业绩,发现股价下跌并非没有道理。如果说短期的波动确实存在交易性原因。那么长期来看,股价持续向下便是其基本面的体现,股价表现的的确确是起到了“称重器”的作用。 新刊财经梳理其上市以来收入、利润、资产质量等数据,发现收入和利润增速整体下降,息差下行,且资产质量趋弱,风险抵御能力下降。 从上市后的2017年至2023年,贵阳银行分别实现营业收入124.8亿元、126.5亿元、146.7亿元、160.8亿元、150.0亿元、156.4亿元、151.0亿元,同比增速分别为22.8%、1.4%、16.0%、9.6%、-6.7%、4.3%、-3.5%。可以看出贵阳银行增速基本上呈震荡下跌的趋势,且近三年收入总额基本原地踏步。2024年收入同样显颓势,同比下降4.0%至74亿。 同期,贵阳银行分别实现归母净利润45.3亿元、51.4亿元、58.0亿元、59.2亿元、60.5亿元、61.1亿元、55.6亿元,同比增速分别为24.0%、13.4%、12.9%、2.10%、2.07%、1.0%、-8.9%,归母净利润增速连续六年下滑并于2023年跌入负增长。今年上半年利润继续收缩,同比下降7.1%至26.7亿。 息差方面更是体现其经营压力。2017年公司息差水平为2.67%, 2023年下跌至2.11%,整整下跌56个基点!对于贵阳银行而言,相当于利息板块盈利能力下降21%!相比于招商银行、南京银行等,这些银行有足够的非息收入对冲利息收入压力,而贵阳银行近几年非息收入占比始终低于20%,且有进一步下降的态势,可见贵阳银行非息收入方面耕耘不多。这也就意味着,面对息差下行的情况,只能硬抗,无法从容面对,这颇为被动。 值得注意的是,公司息差下行的情况在2024年并没有得到改善,反而加速向下,2024年上半年息差水平进一步下行至1.81%,同比下降37个基点。

资产质量方面,上市以来贵阳银行不良率整体上行,指向资产质量趋弱,风险逐渐暴露。从2017年的1.34%到2023年的1.59%,并上升至今年上半年末的1.62%。拨备覆盖率方面,2017年为270%,到2023年仅为245%,而截2024年上半年为258%,表明公司的风险抵御能力有所下降。

尽管如此,贵阳银行有着宏大的愿景。根据其披露的发展战略:至2025年,将本行打造成为公司治理更加完善、风险内控更加健全、经营质效更加凸显、人才支撑更加有力、市场地位更加稳固、品牌影响力更加深远的现代商业银行,实现“西部上市城商行排头兵”和“贵州新发展重要助力者”的战略目标,为“百年好银行”的发展愿景奠定坚实基础。 新刊财经认为,无论是目前频频暴露的内控问题,亦或是疲弱的业绩,其背后的均是“人”的原因。良好的形象、完善的体制、优秀的业绩均是“人”经营出来的,需要管理层和员工的不懈努力。尤其是管理层要做好顶层设计并通过制度保障有效运行。目前的情况是贵阳银行问题不断暴露在公众视野,对于管理层而言,是否真正尽到自身的责任?作为上市银行,牢牢守住管理底线是最低要求。在此基础上用心经营好企业,做到“在其位谋其事”。否则资本市场只能用脚投票,这必然会是“多输局面”。 编辑 | 吴雪 责任编辑:李欣桐 |

头条阅读

最热资讯

精彩推荐

海报分享

海报分享